Der globale Photovoltaikmarkt ist und bleibt attraktiv. Aber der Leitmarkt Deutschland stagniert auf hohem Niveau und Kostensenkungen sowie Globalisierung sind unverzichtbar.

Start-up-Hype war gestern, Commodity-Markt ist morgen: Die Photovoltaik entwickelt sich rasend schnell zu einem reifen Markt mit scharfem Wettbewerb und Preisdruck. Die Branche steht vor einem nachhaltigen Wandel. Massive Konsolidierung ist zu erwarten. Angesichts der Reduzierung der Einspeisevergütung in Deutschland sind speziell die deutschen Unternehmen gefordert, ihre Geschäftsmodelle anzupassen, Kosten zu senken und sich global auszurichten. Noch können sie zu den Gewinnern im attraktiven Photovoltaikmarkt gehören. Doch Finanzierungsprobleme, Altlasten aus den Boomjahren und die Abhängigkeit vom deutschen Markt schränken ihre Handlungsoptionen dramatisch ein. Und die führenden Player aus Asien und USA haben bereits zum Überholen angesetzt. Es ist fünf vor zwölf für die deutsche Photovoltaikindustrie. Zu diesem Ergebnis kommt die Oliver Wyman-Studie „Quo vadis, Photovoltaik?“.

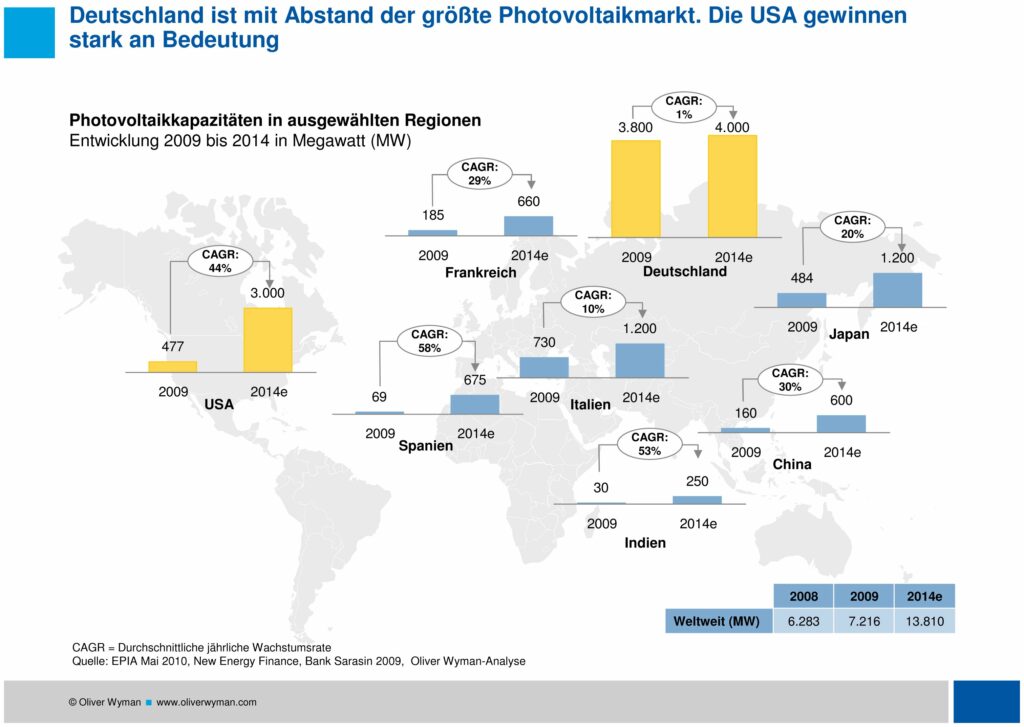

Der globale Photovoltaikmarkt befindet sich weiter auf Wachstumskurs. Trotz Finanz- und Wirtschaftskrise setzte die Photovoltaikindustrie 2009 insgesamt rund 28 Milliarden Euro um und verzeichnete damit gegenüber dem Vorjahr ein Plus von acht Prozent. Weltweit wurden laut European Photovoltaic Industry Association (EPIA) mehr als sieben Gigawatt Leistung installiert, was einem Anstieg von knapp 15 Prozent entspricht und die installierte Gesamtkapazität auf rund 23 Gigawatt erhöhte. Die jährlichen Steigerungsraten werden sich auch in Zukunft auf 15 bis 20 Prozent belaufen. Für dieses Jahr wird mit einem Zubau von mehr als acht Gigawatt gerechnet, für 2014 sind in einem moderaten Szenario rund 13,8 Gigawatt prognostiziert.Kontinuierlich hohes Wachstum versprechen künftig vor allem Länder außerhalb Europas. In den USA wird sich die installierte Leistung nach 477 Megawatt im vergangenen Jahr bis 2014 jährlich um 44 Prozent auf dann drei Gigawatt steigern. Im gleichen Zeitraum, so die Prognosen, verbessert sich Japan beim Zubau pro Jahr um 20 Prozent – von zuletzt 484 Megawatt auf 1,2 Gigawatt. Für China wird ein Anstieg um jährlich 30 Prozent von 160 auf 600 Megawatt im Jahr 2014 erwartet.

Höhenflug vorerst gestoppt

Deutschland ist der mit Abstand stärkste Photovoltaikmarkt. Die installierte Gesamtkapazität liegt bei nahezu zehn Gigawatt. Allein im vergangenen Jahr wurde die installierte Leistung mit 3,8 Gigawatt gegenüber 2008 fast verdoppelt. In den kommenden vier Jahren wird der deutsche Markt zwar kaum noch wachsen, sich aber auf hohem Niveau bei jährlich drei bis vier Gigawatt Zubau einpendeln. Davon wird die erfolgsverwöhnte deutsche Photovoltaikbranche allerdings nicht zwangsläufig profitieren.

Zahlreiche Unternehmen kämpfen im Vergleich zum Boomjahr 2008 mit massiven Umsatz- und Gewinneinbrüchen sowie Finanzierungsproblemen. Ihnen allen macht der Solar-Hype der Vorjahre zu schaffen. Dieser führte – wie in Start-up-Phasen üblich – bei allen Unternehmen zu rasanter Expansion mit einem enormen Ausbau der Mitarbeiter- und Produktionskapazitäten. Für eine nachhaltige finanzielle Absicherung oder die Weiterentwicklung von Technologien wurde kaum gesorgt. Auf Marktnormalität mit Nachfrageflauten und Überkapazitäten, wachsendem Wettbewerb und Preisdruck vor allem durch asiatische Anbieter sind die deutschen Solarunternehmen unzureichend ausgerichtet. Mit der Absatzverlagerung ins Ausland allein lässt sich ein Preisverfall von bis zu 20 Prozent nicht ausgleichen. Zusätzlich steigen asiatische Großkonzerne in den Photovoltaikmarkt ein. So beabsichtigt Samsung, vier Milliarden Euro in die Photovoltaikproduktion zu investieren. Diese Entwicklung wird den Wettbewerb hierzulande, aber auch weltweit deutlich verhärfen. Die weitere Reduzierung der deutschen Einspeisevergütung ab Juli 2010 wird vielen Unternehmen zusätzliche Probleme bereiten.

Unsere Karriere-Events: Dein Einstieg ins Consulting

Lerne Top-Unternehmensberatungen in einem exklusiven Event kennen. Hautnah und auf Augenhöhe!

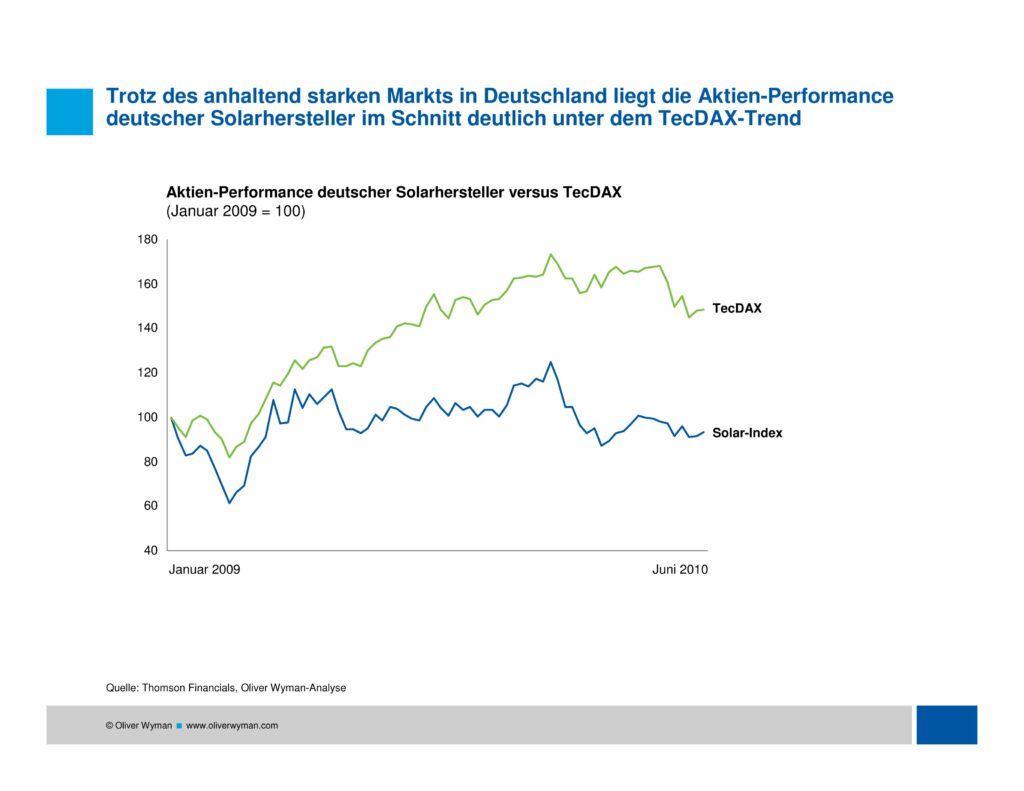

Die Börsenkurse spiegeln die Situation der deutschen Branche wider. Trotz des anhaltend starken Markts in Deutschland, so zeigt der Solar-Index von Oliver Wyman, liegt die Aktien-Performance deutscher Solarhersteller im Schnitt deutlich unter dem TecDAX-Trend. „Die institutionellen Investoren und Privatanleger glauben nicht mehr an die Wettbewerbsfähigkeit der deutschen Photovoltaikunternehmen“, sagt Jens Milnikel, Partner bei Oliver Wyman. „Photovoltaik wird immer mehr zu einem reifen Markt, in dem sich alles um Geschwindigkeit, Kostensenkung und Internationalität dreht. Darin sind speziell asiatische Wettbewerber sehr aggressiv. Im Gegensatz zu deutschen Unternehmen haben sie aber auch keine Altlasten aus der expansiven Start-up-Phase und sind das Geschäft strategischer angegangen.“

Geschäftsmodelle anpassen

Das Gebot der Stunde heißt für die Photovoltaikunternehmen, schnell und gezielt zu handeln. Umfassende Restrukturierungsmaßnahmen mit Personalanpassungen und Standortschließungen sind zum Teil bereits eingeleitet und müssen intensiviert werden. Doch diese Bemühungen werden nicht ausreichen. Die Unternehmen müssen sich konsequent an die Spielregeln des Commodity-Markts anpassen. Dies kann nur über die Anpassung der Geschäftsmodelle erfolgen. Die aktuelle Oliver Wyman-Studie zeigt, dass in der Photovoltaikindustrie künftig auf allen Wertschöpfungsstufen von der Fertigung bis hin zur Distribution weltweit ein harter Wettbewerb herrscht, in dem nur wenige Unternehmen dominieren. Damit wird sich auch die Zahl der bislang existierenden Geschäftsmodelle drastisch reduzieren. Von den heute rund 20 nicht trennscharfen Geschäftsmodellen werden bis 2012 lediglich fünf übrig bleiben. Insbesondere die Zellen- und Modulhersteller stehen mittelfristig vor großen Herausforderungen. Wer sich jedoch künftig fokussiert in der Wertschöpfungskette positioniert, kann nachhaltig EBIT-Margen von zehn Prozent oder mehr erzielen.

Branchenkonsolidierung absehbar

Diese Neuausrichtung sollte innerhalb der nächsten 12 bis 24 Monate erfolgen und erfordert hohe Investitionen. Angesichts ihrer angespannten Cash-Situation aber fehlt gerade den deutschen Unternehmen dafür oft das nötige Kapital. Dem Großteil droht das klassische „Stuck in the Middle“-Dilemma, dem nur mithilfe von Kooperationspartnern zu entkommen ist. „Deutschland bleibt ein hochattraktiver Markt“, so Milnikel. „Doch erfolgreich mitspielen wird nur, wer ausreichend Kapital hat, First Mover ist, die Kosten im Griff hält und sich sowohl mit Vertrieb als auch Produktion international aufstellt.“

Die fünf wichtigsten Maßnahmen nach dem Start-up-Hype

- Zugang zu frischem Kapital sicherstellen

- Konsequent internationalisieren

- Geschäftsmodell anpassen

- Kosten senken in Produktion, Vertrieb und Verwaltung

- Operational Excellence – Professionalisierung von internen Strukturen und Abläufen